RESURSELE FINANCIARE PUBLICE

Continutul resurselor financiare publice si alocarea acestora

Intr-o economie moderna, de regula, necesarul de

resurse depaseste posibilitatile de procurare a acestora. De asemenea, in timp

ce resursele au un caracter limitat,

cererea de resurse inregistreaza o tendinta de crestere continua.

Resursele, ca elemente

ale bogatiei unei natiuni, include in structura lor, alaturi de resursele

materiale, umane, informationale, valutare, si resursele financiare

Resursele financiare reprezinta totalitatea

mijloacelor banesti necesare realizarii obiectivelor economico-sociale intr-o

anumita perioada de timp.

La nivel national, resursele financiare

includ:

resursele financiare ale autoritatilor si institutiilor publice;

resursele financiare ale unitatilor publice si private;

resursele financiare ale organizatiilor fara scop lucrativ;

resursele financiare ale populatiei.

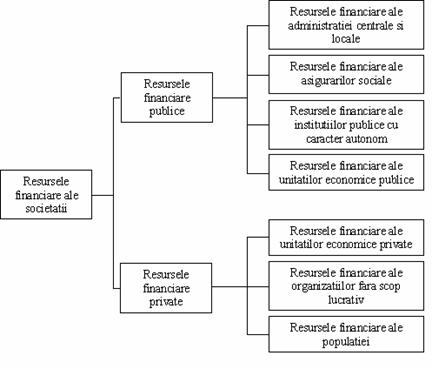

Intre resursele financiare ale

societatii si resursele financiare publice exista un raport ca de la intreg la

parte, deoarece resursele financiare ale societatii au o sfera de cuprindere

mult mai larga.

Alaturi de resursele

financiare publice, resursele financiare ale societatii include si resursele

financiare private.

Figura 1 - Structura resurselor financiare ale societatii

Datorita caracterului limitat al resurselor

financiare, o problema foarte importanta a societatii o constituie alocarea

resurselor necesare producerii tuturor categoriilor de bunuri (publice,

mixte si private).

Deciziile privind

alocarea resurselor intre sectorul public si cel privat influenteaza decisiv,

atat productia de bunuri publice cat si raportul dintre acestea si bunurile

private.

In teoria finantelor

publice, se apreciaza ca alocarea

resurselor este optima atunci cand cerintele consumatorilor sunt satisfacute la

un nivel maxim, prin intermediul sectorului privat si a celui public.

La un moment dat,

cetatenii unei tari pot manifesta, in functie de distributia averii si veniturilor,

anumite preferinte fata de procurarea bunurilor publice si a celor private, iar

comportamentul acestora este pus in evidenta de curbele de indiferenta. O

curba de indiferenta include, la un moment dat, punctele in care preferintele

fata de sectorul public si cel privat sunt egale, respectiv indiferente.

Curbele de indiferenta

evidentiaza toate combinatiile unor cosuri de bunuri si servicii produse atat

de sectorul public, cat si de cel privat, fata de care o persoana este

indiferenta.

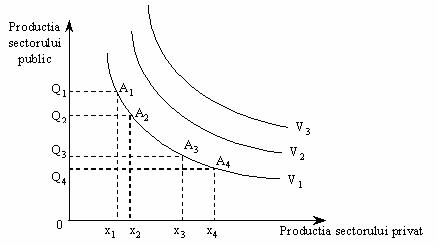

Grafic, curbele de

indiferenta se reprezinta ca in figura 2

Figura 2 - Curbele sociale de indiferenta

Modificarea alocarilor dintre cele doua sectoare se

evidentiaza prin miscarea unui punct de-a lungul curbei de indiferenta.

Astfel, o diminuare

considerabila a productiei sectorului public, evidentiata de miscarea unui

punct pe curba U1 din A1 in A2, genereaza o

crestere redusa a productiei sectorului privat de la X1 la X2.

Deplasarea unui punct din B3 in B4 semnifica o crestere

importanta a sectorului privat fata de o reducere mai mica a productiei

sectorului public de la Q3 la Q4.

Preferintele

consumatorilor nu se vor orienta niciodata catre o structura a productiei de

bunuri publice si private care sa corespunda unor puncte situate la extremele

curbei de indiferenta, pentru ca acestea ar reprezenta preponderenta unuia

dintre cele doua sectoare.

Gradul de bunastare

sociala, se diminueaza daca societatea consuma fie prea multe bunuri private,

fie prea multe bunuri publice. Daca preferintele consumatorilor se regasesc in

partea superioara a curbei trebuie sa se renunte la o mare cantitate de bunuri

publice pentru a asigura o crestere minima in sectorul privat. Cantitatea

de bunuri publice la care trebuie sa se renunte pentru a obtine o cantitate

determinata de bunuri private, fara a se lua in considerare daca sunt sau nu

avantajati consumatorii, reprezinta rata marginala de substitutie sau profitul

marginal al bunului.

In teoria financiara

este explicata notiunea de restrictie

sau constrangere bugetara, care deriva din caracterul

limitat al resurselor.

La un nivel dat al

resurselor se pune problema alocarii acestora pentru productia celor doua

sectoare. Dreapta restrictiei bugetare se reprezinta grafic ca in figura 3.

Figura 3 - Dreapta restrictiei bugetare

Dreapta

restrictiei bugetare evidentiaza efectele alocarii resurselor asupra ponderii

bunurilor publice si private in productia nationala. Punctul A1

corespunde alocarii integrale a resurselor pentru producerea bunurilor publice.

In acest punct bunuri private nu se produc. In punctul A2 situatia

este inversa, adica se produc in exclusivitate bunuri private.

Restrictia bugetara este linia dreapta care uneste punctele A1

si A2. Toate celelalte puncte (A4*, A7*,

A8*) situate dincolo de A1A2

nu pot fi atinse cu ajutorul resurselor disponibile existente la un moment dat.

Sa presupunem ca

punctul A3 reprezinta alocarea resurselor care satisface

preferintele consumatorilor la un moment dat, si prin urmare il consideram punctul

optim al alocarii intersectoriale a resurselor. In acest caz, punctele

A5 si A6 sunt puncte ale alocarii sub optimale, iar

productia de bunuri private si publice corespunzatoare acestora nu asigura

indiferenta in consum a populatiei.

2. Structura resurselor financiare publice

In

toate tarile se manifesta o cerere sporita de resurse financiare generata de

cresterea nevoilor sociale intr-un ritm mai rapid decat cel al evolutiei

produsului intern brut.

Insa satisfacerea cererii

de resurse financiare publice este influentata de un ansamblu de factori, cum

sunt:

factori economici, care imprima o anumita evolutie produsului intern brut, ceea ce poate determina cresterea veniturilor impozabile;

factori sociali, care presupun redistribuirea resurselor in scopul asigurarii nevoilor de educatie, sanatate, protectie si asigurari sociale etc.;

factori demografici, care pot influenta, in anumite conditii, atat numarul populatiei active, cat si cresterea numarului contribuabililor;

factori monetari (masa monetara, creditul, dobanda), care isi transmit influenta prin pret, respectiv cresterea preturilor accentueaza fenomenele inflationiste, care la randul lor genereaza sporirea resurselor din impozite si taxe;

factori politici si militari, care prin masurile de politica economica, sociala si financiara pe care le implica, pot avea ca efect cresterea productiei si a veniturilor, a contributiilor pentru asigurarile sociale, a fiscalitatii, presiuni asupra bugetului general consolidat, influentand, in acelasi timp, nivelul resurselor financiare publice;

factori de natura financiara, care sintetizeaza influenta factorilor prezentati anterior, prin dimensiunea cheltuielilor publice.

Structura

resurselor financiare publice difera de la o tara la alta, iar in evolutia

istorica a acestora s-au inregistrat numeroase modificari.

In continuare vom

prezenta aceasta structura pe baza urmatoarelor criterii:

din punct de vedere al continutului economic;

din punct de vedere al structurii organizatorice a statelor;

prin prisma bugetului general consolidat;

in functie de ritmicitatea incasarilor la buget;

in functie de provenienta.

Resursele financiare publice, din punct de vedere al continutului lor economic, se concretizeaza in:

prelevarile cu caracter obligatoriu (impozite, taxe, contributii);

resursele de trezorerie;

resursele provenind din imprumuturi publice;

resursele provenind din emisiune monetara fara acoperire.

1) Prelevarile cu caracter obligatoriu se prezinta sub forma veniturilor fiscale si nefiscale. Veniturile fiscale se instituie de catre stat, in virtutea suveranitatii sale financiare, in calitatea sa de subiect de drept public. Veniturile cu caracter fiscal reprezinta prelevari legale din veniturile create de unitatile economice si populatie, inclusiv in legatura cu detinerea de catre acestia a unor averi sau proprietati impozabile si se concretizeaza in:

impozite, taxe si contributii directe, in cazul carora suportatorul real este considerat a fi insusi subiectul lor;

impozite si taxe indirecte, in cazul carora suportatorul real nu coincide cu subiectul platitor, datorita fenomenului financiar de repercursiune.

Veniturile nefiscale sunt acele venituri care revin statului:

in calitatea sa de proprietar de capitaluri avansate in procesul reproductiei economice (de pilda, dividendele);

de la regiile publice sau societatile nationale autonome (apar sub forma intregului profit net al acestora sau a varsamintelor unei fractiuni din profitul net ramas dupa alimentarea fondurilor proprii);

de la institutiile publice (apar sub forma taxelor de metrologie, pentru eliberarea autorizatiilor de transport cu autovehicule in traficul international de marfuri, pentru analizele efectuate de laboratoarele organizate in sistemul protectiei consumatorilor si de altele asemanatoare, taxele consulare, taxe si alte venituri din protectia mediului s.a., a veniturilor incasate de diverse unitati sau pentru diverse activitati, care se varsa la buget, cum sunt veniturile unitatilor publice veterinare, ale unitatilor de reproductie si selectie a animalelor, din chiriile aferente imobilelor proprietate de stat si administrate de institutii publice, sumele incasate de Comisia Nationala a Valorilor Mobiliare s.a., din varsamintele efectuate din veniturile unor institutii publice si ale unor activitati autofinantate);

din diverse alte surse (sunt denumite venituri nefiscale diverse) cum sunt de pilda cele provenite din:

amenzile si penalitatile aplicate;

valorificarea bunurilor confiscate;

concesiunile realizate de institutiile publice;

expertizele in domeniul navigatiei etc.

2. Resursele de trezorerie intervin pentru acoperirea temporara a deficientelor curente ale bugetului national public. Ele prezinta urmatoarele caracteristici principale:

sunt imprumuturi pe termen scurt, contractate pe piata de capital, prin emisiunea si plasarea unor titluri de stat sub forma bunurilor de tezaur, a certificatelor de depozit;

au caracter temporar si rambursabil;

presupun un cost determinat de dobanda aferenta titlurilor de stat, precum si de cheltuielile ocazionate de punerea si retragerea din circulatie a titlurilor respective.

3. Resursele financiare provenind din imprumuturi publice se gestioneaza, de asemenea, prin sistemul trezoreriei publice, si constituie un mijloc frecvent de procurare a resurselor financiare si de acoperire a deficitului bugetar.

Emisiunea monetara fara acoperire, desi constituie o modalitate de finantare a deficitului bugetar, produce si efecte negative, pe plan economic si social, generate de inflatii.

Un alt criteriu de grupare a resurselor publice il constituie structura organizatorica a statelor si distingem:

1. in statele de tip unitar:

resurse publice ale bugetului central;

resurse publice ale bugetelor locale;

resurse mobilizate pe linia asigurarilor sociale, reprezentate in bugetul central consolidat.

2. in statele de tip federal:

resurse publice ale bugetului federal;

resurse publice ale bugetelor statelor, regiunilor sau provinciilor membre ale federatiei;

resurse publice ale bugetelor locale.

In

statele de tip federal, resursele asigurarilor sociale se regasesc ca venit

atat in bugetul central consolidat, cat si in bugetele statelor, regiunilor sau

provinciilor membre ale federatiei.

Structura resurselor

financiare privita prin prisma bugetului

general (central) consolidat, include:

1. resursele financiare ale bugetului de stat, din care fac parte:

a) veniturile curente:

detin ponderea cea mai mare in formarea bugetului public;

se incaseaza pe baza unor prevederi legale care au o valabilitate mare in timp;

in functie de natura lor, acestea se divid in venituri fiscale si venituri nefiscale.

b) venituri din capital:

detin o pondere scazuta in structura veniturilor bugetare;

au o provenienta obiectiva, rezultata din valorificarea prin vanzare a unei parti din avutia nationala aflata in patrimoniul public;

se concretizeaza in:

veniturile obtinute prin valorificarea unor bunuri ale statului (cum ar fi cele obtinute din vanzarea locuintelor);

veniturile obtinute din valorificarea unor bunuri ale institutiilor publice (echipamente de birotica, mobilier, materiale de constructii rezultate din modelari, mijloace de transport etc.);

veniturile obtinute din valorificarea unei parti a stocurilor aflate in rezerva de stat si de mobilizare.

2. resursele financiare ale asigurarilor sociale de stat, care provin din contributiile pentru asigurarile sociale si din alte surse ce alimenteaza asigurarile sociale de stat.

3. resursele financiare cu destinatie speciala, care constau, in general, din contributiile ce alimenteaza fondurile speciale constituite la nivel central.

4. resursele financiare ale bugetelor unitatilor administrativ-teritoriale cum sunt:

impozitele, taxele si veniturile nefiscale cu caracter local;

cotele si sumele defalcate din unele venituri ale bugetului de stat;

transferurile cu destinatie speciala de la bugetul de stat;

alte venituri proprii ale bugetelor locale, inclusiv veniturile din capital.

In functie de ritmicitatea incasarii lor la buget, resursele financiare publice se grupeaza in:

1. resurse ordinare (curente):

sunt cele considerate normale, firesti pentru constituirea bugetului public;

se incaseaza la buget cu o anumita regularitate, in cadrul fiecarui exercitiu bugetar;

in aceasta categorie se includ:

veniturile fiscale;

contributiile pentru asigurarile sociale de stat;

contributiile ce alimenteaza fondurile speciale;

veniturile nefiscale.

2. resurse extraordinare (intamplatoare sau incidentale):

sunt cele la care statul recurge in situatii exceptionale, respectiv cand resursele curente nu acopera cheltuielile publice;

in aceasta categorie se includ:

imprumuturile de stat interne si externe;

transferurile, ajutoarele si donatiile primite din strainatate;

unele rezultate din lichidarea participatiilor de capital in strainatate;

sumele rezultate din valorificarea peste granita a bunurilor statului;

emisiunea monetara fara acoperire in economia reala.

In functie de provenienta lor, resursele financiare publice se grupeaza in:

1. resurse de provenienta interna:

in functie de calitatea subiectului partilor acestea se divid in:

venituri de la unitatile economice cu capital de stat, privat, mixt si cooperatist;

venituri de la institutiile publice si private;

venituri de la populatie (menaje).

se incaseaza la bugetele corespunzatoare sub forma de impozite, taxe, contributii, venituri nefiscale, imprumuturi publice interne.

2. resurse de provenienta externa:

apar, in principal, sub forma de:

imprumuturi de stat contractate la institutii financiare internationale (FMI, Banca Mondiala, BERD s.a.);

imprumuturi de stat contractate la guvernele altor tari;

imprumuturi de stat contractate la banci cu sediul in alte tari;

imprumuturi de stat contractate de la detinatori straini (particulari) de capitaluri banesti;

dobanzi percepute pentru creditele externe acordate, precum si a ratelor scadente la aceste credite ce se incaseaza de buget in anul curent;

ajutoare financiare si donatii primite din strainatate;

impozite si taxe percepute de la reprezentantele in Romania ale firmelor straine;

impozitul asupra dividendelor cuvenite investitorilor straini, ce se transfera in strainatate;

lichidari ale participatiilor de capital ale statului in strainatate.

In Romania, conform prevederilor legale, resursele financiare publice se mobilizeaza si se gestioneaza printr-un sistem unitar de bugete si anume:

bugetul de stat;

bugetul asigurarilor sociale de stat;

bugetele locale;

bugetele fondurilor speciale;

bugetele trezoreriei statului;

bugetele altor institutii cu caracter autonom.

Principalele categorii de resurse publice sunt:

I. Resursele bugetului de stat:

1. Venituri curente:

venituri fiscale:

impozite directe

impozite indirecte

venituri nefiscale

2. Venituri din capital

II. Resursele bugetului de stat

1. Venituri fiscale:

contributia pentru asigurarile sociale

alte contributii

2. Venituri nefiscale

III. Resursele bugetelor locale

1. Venituri proprii:

venituri fiscale

venituri nefiscale

2. Cote si sume defalcate din venituri ale bugetului de stat

3. Cote aditionale la unele venituri ale bugetului de stat si ale bugetelor locale

4. Transferuri cu destinatie speciala de la bugetul de stat

IV. Resursele fondurilor speciale

3.Notiuni generale privind impozitele

3.1. Continutul si rolul impozitelor

Impozitul

este o categorie financiara, cu caracter istoric, a carui aparitie este legata

de existenta statului si a banilor.

De la aparitia lor,

impozitele au fost concepute si aplicate diferit, in functie de dezvoltarea

economico-sociala si de cheltuielile publice acceptate in fiecare stat.

Informatii despre impozitele, taxele si cheltuielile publice din Antichitate

provin, in special, din istoria statelor antice, grec si roman.

In Grecia Antica erau

considerate publice cheltuielile pentru organele de conducere ale statului,

pentru intretinerea si dotarea fortelor armate si de ordine publica, pentru

construirea si inarmarea corabiilor de razboi, pentru temple, serbari

religioase si distractii publice, pentru construirea de drumuri si lucrari de

utilizare comunala.

Pentru acoperirea

cheltuielilor publice se foloseau atat resursele domeniale, obtinute prin

exploatarea unor bogatii naturale aflate in patrimoniul statului (cum ar fi, de

pilda, minele de argint, carierele de marmura), cat si diferitele impozite

ordinare si extraordinare (cum ar fi, de exemplu, impozitul pe terenuri, pe

veniturile meseriasilor, taxele pentru vanzarea, in piata, a produselor

agricole, impozitul extraordinar pe veniturile cetatenilor bogati perceput in

timp de razboi, ca o indatorire de onoare a acestor cetateni).

In statul roman antic, in toate etapele

evolutive, principalul impozit a fost tributum.

Initial, acest impozit era perceput numai de la locuitorii provinciilor

cucerite, fie pe valoarea pamantului stapanit in mod individual, fie ca zecime

din produsul brut obtinut. Ulterior, tributum a fost generalizat si

permanentizat, el fiind perceput obligatoriu de la toti cetatenii statului

roman care detineau proprietati imobiliare si, mai tarziu, bunuri mobile. In

afara acestui impozit, se mai percepeau un impozit asupra vanzarilor de bunuri,

un impozit pe mestesuguri si, temporar, un impozit datorat de celibatari si un

impozit pe numarul sclavilor.

In Evul Mediu, datorita dezvoltarii organizarii

statale, impozitul trebuie sa finanteze o administratie tot mai complexa.

Astfel, in Anglia, favorizata de conjunctura ca era o tara cu putine framantari

sociale, prin Magna Charta Libertatum, din

1215, s-a interzis instituirea

impozitelor de catre monarhi fara aprobarea poporului. Alaturi de impozitul

perceput proprietarilor de pamant in functie de venitul obtinut prin

exploatarea proprie si in arenda, in Anglia secolului XIII si in cele urmatoare

se mai percepeau impozit pe venit diferentiat pentru nobili, clerici si tarani,

impozite pe cladiri, pe veniturile mestesugarilor, ca si impozite incluse in

preturile de vanzare ale sarii, carbunilor, pieilor si altor bunuri.

In Principatele Romane, sirul mare al darilor ordinare includeau birul asezat ca "cisla' asupra

localitatilor si perceput cu denumirea de "sferturi', vacaritul, vinaritul, tutunaritul, oieritul s.a. Acestora li s-au

adaugat dari extraordinare cum erau

ploconul steagului la urcarea pe tron a domnitorului, ajutornitele s.a.

Deseori, stabilirea si perceperea acestor dari erau arbitrare si abuzive.

In Franta, pana la Revolutia din 1789, in

categoria impozitelor se includeau:

impozitul la taille in variantele:

reala, pentru proprietarii de terenuri;

personala, pe veniturile cetatenilor.

impozitul de a douazecea parte din venit, sporit, ulterior, la a zecea parte din venit;

capitatia, datorata de toti locuitorii in cuantum banesc diferentiat in raport cu rangul social;

patenta, datorata in folosul monarhului de catre cei ce executau meserii si comert, pe cont propriu;

impozite percepute la vanzarea sarii, bauturilor si tutunului;

impozitele percepute la tranzactiile de bunuri;

impozitele de inregistrare (sau de timbru);

alte taxe.

Dupa

Revolutia franceza din 1789, datorita numarului mare al impozitelor si taxelor,

Adunarea Constituanta a Frantei a inlaturat privilegiile avute pana atunci de

nobili si clerici, a suprimat arbitrariul in stabilirea si perceperea

impozitelor si a inlaturat anumite impozite pe vanzari ale bunurilor de consum.

Totodata, prin Constitutia franceza din 1793, s-au pus bazele conceptiei instituirii impozitelor cu consimtamantul

contribuabililor. Aplicarea practica a acestei conceptii s-a limitat, insa,

doar la rezervarea in competenta parlamentelor a dreptului de a reglementa

impozitele, taxele si alte venituri bugetare.

In perioada

contemporana, exercitarea dreptului parlamentelor de a institui si modifica

impozitele a fost dominata de cresterea permanenta a cheltuielilor publice in

toate statele. De aceea, parlamentele statelor contemporane au fost si sunt

nevoite sa sporeasca impozitele si taxele, iar consimtamantul cetatenilor la

aceste impozite se considera exprimat prin votarea, de catre reprezentantii lor

in parlament, a legilor referitoare la impozite si taxe.

Desi in literatura de

specialitate exista mai multe definitii date impozitelor, consideram ca impozitele reprezinta o forma de prelevare

silita la dispozitia statului, fara contraprestatie directa si cu titlu

nerambursabil a unei parti din veniturile si/sau averea persoanelor fizice si

juridice in scopul acoperirii cheltuielilor publice.

Din definitie rezulta

ca impozitele au caracter obligatoriu, iar

prelevarea acestora se efectueaza cu

titlu nerambursabil si fara

contraprestatie directa din partea statului.

Caracterul obligatoriu

al impozitelor rezulta din faptul ca plata acestora catre stat constituie o

sarcina impusa tuturor persoanelor fizice si/sau juridice care realizeaza venit

dintr-o anumita sursa sau poseda un anumit gen de avere pentru care, conform

legii, datoreaza impozit.

De asemenea,

impozitele se preleva cu titlu nerambursabil si fara contraprestatie directa

din partea statului, platitorii acestora neputand solicita statului un

contraserviciu de valoare egala sau apropiata.

Rolul impozitelor

se

manifesta pe plan financiar, economic si social, iar modul concret de

manifestare a acestuia se diferentiaza de la o etapa de dezvoltare a economiei

la alta.

In majoritatea

statelor lumii, rolul cel mai important

al impozitelor se manifesta pe plan financiar, deoarece acestea reprezinta

mijlocul principal de procurare a resurselor financiare necesare acoperirii

necesitatilor publice.

In plan economic, rolul impozitelor rezida din faptul ca se

folosesc ca parghii de politica economica, prin intermediul caruia se pot

stimula sau frana anumite activitati, zone (regiuni), consumul anumitor marfuri

si/sau servicii, relatiile comerciale cu exteriorul in ansamblu sau cu anumite

tari.

In plan social, rolul impozitelor se concretizeaza in aceea

ca, prin intermediul lor, statul procedeaza la redistribuirea unei parti

importante din produsul intern brut (P.I.B.) intre grupuri sociale si indivizi,

intre persoanele fizice si cele juridice. Totusi, efectul major al rolului impozitelor pe plan social il constituie

cresterea presiunii fiscale globale.

3.2. Elementele tehnice ale impozitelor

Realizarea obiectivelor financiare, economice si sociale urmarite de catre stat, cand introduce diferite impozite si taxe, este posibila numai atunci cand reglementarile fiscale respective sunt cunoscute si respectate atat de contribuabili, cat si de organele fiscale. De aceea, in legile prin care se instituie impozite si taxe se folosesc urmatoarele elemente tehnice:

subiectul (platitorul) impozitului;

suportatorul (destinatarul) impozitului;

obiectul impunerii;

sursa impozitului;

unitatea de impunere;

cota impozitului;

asieta fiscala;

termenul de plata.

figura 4 - Elementele tehnice ale impozitelor

1. Subiectul (platitorul) impozitului sau contribuabilul este persoana fizica sau juridica obligata prin lege sa plateasca impozitul. Calitatea de platitor de impozite presupune indeplinirea anumitor conditii. Astfel, pentru ca o persoana fizica sa fie platitoare de impozite trebuie sa indeplineasca urmatoarele conditii:

sa fie cetatean liber;

sa realizeze un anumit venit sau sa posede anumite bunuri;

sa aiba capacitate de exercitiu, adica sa fie in deplinatatea facultatilor mintale.

In cazul anumitor impozite si taxe este necesar ca persoanele fizice sa dispuna de calificarea corespunzatoare, sa posede o autorizatie de exercitare a profesiunii si un domiciliu stabil.

2. Suportatorul (destinatarul) impozitului este persoana care suporta efectiv impozitul. Astfel, in cazul impozitelor directe suportatorul coincide cu subiectul impozitului, iar in cel al impozitelor indirecte subiectului impozitului ii revine o obligatie formala de a plati impozitul (T.V.A.-ul, de exemplu), caci suportarea efectiva se realizeaza de catre persoana care cumpara marfurile sau serviciile a caror vanzare este supusa impozitelor.

3. Obiectul impunerii il reprezinta materia supusa impunerii. In cazul impozitelor directe, obiect al impunerii poate fi, dupa caz, profitul, venitul realizat de o persoana, bunurile mobile si imobile, anumite acte si fapte juridice etc.

In

cazul impozitelor indirecte, obiectul impunerii il constituie incasarile din

vanzarea marfurilor produse in tara sau provenite din import, din prestarea

anumitor servicii etc.

Asupra obiectului

impunerii se aplica, de regula, principiul unicitatii, potrivit caruia un

obiect impozabil se impune o singura data. Actele normative prevad obiectul

impozabil ca fiind impersonal, adica trebuie sa fie concretizat atat cantitativ

cat si calitativ.

Obiectul impunerii

concretizat cantitativ si calitativ formeaza baza impozabila, iar determinarea

acesteia presupune doua operatiuni si anume:

identificarea obiectului impozabil si stabilirea naturii acestuia (determinarea calitativa);

evaluarea (masurarea) obiectului impozabil pe o anumita perioada de timp (determinarea cantitativa).

De asemenea, marimea impozitului de plata depinde in mod direct de stabilirea corecta a bazei impozabile care se exprima in unitati banesti, iar uneori in unitati de masura fizice (kg, bucati, ha etc.).

4. Sursa impozitului indica din ce anume se

plateste impozitul, respectiv din venit sau din avere.

Ca sursa a impozitului

veniturile apar sub forma salariului, profitului, dividendelor, rentei, in timp

ce averea se prezinta sub forma de bunuri mobile, imobile sau de capital (ca

expresie a actiunilor emise de societatile de capital sau a altor hartii de

valoare tranzactionate prin bursele de valori).

De asemenea, in cazul

impozitelor pe venit, obiectul impunerii coincide, intotdeauna, cu sursa. In

schimb, in cazul impozitelor pe avere nu intotdeauna exista o asemenea

coincidenta, deoarece, de regula, impozitul se plateste din venitul realizat de

pe urma averii respective si numai acesta diminueaza substanta averii

propriu-zise. De exemplu, in cazul impozitului pe cladiri, obiectul impozabil

il constituie valoarea cladirilor, procesul economic de utilizare a cladirilor,

iar sursa impozitului pe cladiri o constituie alte venituri realizate de

proprietarul cladirilor respective.

5. Unitatea de impunere reprezinta unitatea de masura prin care se exprima marimea obiectului impozabil si are fie o expresie monetara (in cazul impozitelor pe venit), fie o expresie fizico-naturala (m2, ha, kg, bucati, s.a.) in cazul impozitelor pe avere.

6. Cota impozitului (sau cota de impunere)

reprezinta marimea impozitului stabilita pentru fiecare unitate de impunere.

Altfel spus, cota de impunere este suma sau procentul care se aplica asupra

bazei impozabile pentru determinarea impozitului.

In functie de natura

venitului impozabil si categoriile de platitori cotele de impunere se grupeaza

in:

cote fixe (in suma fixa, forfetara);

cote procentuale.

Cotele fixe de impunere sunt stabilite in suma fixa,

independent de marimea venitului impozabil, de averea sau situatia

platitorului. Aceste cote se folosesc

atunci cand bazele impozabile sunt exprimate in unitati naturale, ca de

exemplu la calcularea impozitului agricol in suma fixa pe hectar, la

determinarea impozitului pe terenurile cladite si necladite (sub forma de cota

fixa pe m2), la calcularea taxelor asupra mijloacelor de transport

etc.

Cotele procentuale de impunere se aplica numai bazelor impozabile exprimate valoric

si pot fi:

proportionale;

progresive:

orizontale;

verticale:

simple;

compuse.

regresive.

Cotele proportionale de

impunere sunt

cele al caror procent ramane constant, indiferent de marimea obiectului

impozabil, iar daca se face raportul intre impozitul rezultat prin aplicarea

lor si venitul impozabil proportia ramane nemodificata.

Cotele progresive de impunere cresc pe masura cresterii venitului impozabil, fie

intr-un ritm constant, fie intr-un ritm variabil. Ele pot sa opereze atat

orizontal, cat si vertical. In cazul progresivitatii

orizontale, la venituri impozabile egale ca marime, cota de impozit este

diferita in functie de natura venitului impozabil si de categoriile de

platitori. In cazul progresivitatii

verticale cota de impozit creste pe masura cresterii veniturilor, precum si

in functie de natura venitului impozabil si de categoriile de platitori.

La randul lor, cotele

progresive verticale sunt simple (globale)

si compuse (pe transe). In cazul

cotelor progresive simple, procentul de impunere aferent transei superioare a

venitului impozabil se aplica intregului venit impozabil realizat de catre

platitor.

Cotele progresive

compuse (pe transe) se determina separat, prin aplicarea fiecarei transe a unui

anumit procent, iar pentru obtinerea impozitului total de plata fiind necesara

insumarea impozitelor aferente fiecarei transe.

Cotele regresive de impunere se diminueaza pe masura cresterii nivelului

impozabil, in scopul avantajarii platitorului.

7. Asieta fiscala exprima modul de asezare a

impozitelor si include totalitatea masurilor luate de organele fiscale pentru

identificarea subiectilor impozabili, stabilirea marimii materiei impozabile si

a cuantumului impozitelor datorate statului.

Asieta constata

existenta unei creante fiscale a statului si creeaza obligatia de plata a

impozitelor in sarcina contribuabililor. Stingerea acestei obligatii fiscale

poarta denumirea de lichidare si se

face, de regula, prin incasarea impozitului.

8. Termenele de plata indica data pana la care impozitul trebuie platit. El este precizat in fiecare act normativ instituitor de venituri bugetare. La fixarea termenelor de plata se au in vedere:

perioadele de realizare a veniturilor din care se platesc impozitele;

necesitatea alimentarii permanente a bugetului statului cu resurse financiare;

dimensionarea optima a sumelor datorate statului de catre contribuabili.

De

asemenea, precizarea termenelor de plata constituie o conditie importanta in

informarea platitorilor privind cat datoreaza statului si cand trebuie sa

plateasca impozitul.

Termenele de plata au

caracter imperativ, iar neachitarea impozitelor pana la termenele stabilite

prin lege, atrage dupa sine obligatia contribuabililor de a plati si majorari

de intarziere sau sunt sanctionati sub forma de popriri pe salarii,

sechestrarea unor bunuri de valoare identica cu suma impozitului datorat

statului, vanzarea acestora prin licitatie.

In afara celor opt

elemente tehnice prezentate anterior, actul legal de instituire a unui impozit

trebuie sa mai cuprinda:

autoritatea si beneficiarul impozitului;

posibilitatea impozitului;

facilitatile fiscale acordate;

sanctiunile aplicabile si caile de contestatie (sau de atac).

Autoritatea impozitului reprezinta puterea publica

ce instituie impozitul, la care se adauga organele care aseaza si percep in mod

efectiv impozitul. In virtutea dreptului de suveranitate fiscala al fiecarui stat,

aceasta autoritate se stabileste prin Constitutie.

In Romania, dreptul de

a institui impozite il are Parlamentul si in anumite conditii consiliile locale

sau judetene.

In statele federative,

suveranitatea fiscala se exercita atat la organele fiecarui stat component al

federatiei, cat si de organele federale. De regula, incasarea impozitelor se

realizeaza printr-un singur aparat administrativ, pentru a se reduce

cheltuielile cu administrarea acestora.

Beneficiarul impozitului poate fi bugetul constituit la nivelul centralizat

al statului (federatiei), bugetele comunitatilor locale sau bugetele unor

institutii publice, dupa caz.

Posibilitatea impozitului evidentiaza capacitatea economica a contribuabililor

de a plati impozitele, precum si baza de calcul luata in considerare pentru

stabilirea marimii impozitului.

In timp, posibilitatea

impozitului a evoluat de la numarul barbatilor din familie (in antichitate), la

fumurile gospodariei, numarul de ferestre sau aspectul exterior al locuintei

(in evul mediu), la marimea proprietatii, a veniturilor si a consumului (in

economia contemporana).

Facilitatile fiscale aferente impozitului se pot concretiza, dupa caz,

in:

exonerari pentru anumite categorii de subiecti;

perioade de scutire;

reduceri de impozite;

restituiri de impozite.

Sanctiunile aplicabile au drept scop intarirea responsabilitatii contribuabililor in ce priveste stingerea obligatiilor fiscale, in favoarea beneficiarului, la termenele stabilite. In functie de natura abaterii constatate de organele de control, acestea pot fi, in cazul constatarii unor contraventii, sub forma de:

amenzi;

majorari de intarziere;

popriri asupra unor venituri;

confiscarea unor bunuri;

punerea sechestrului asupra unor bunuri si vanzarea acestora prin licitatie.

In

cazul evaziunii fiscale frauduloase sau a altor abateri grave se retrage

autorizatia de functionare si/sau se declanseaza procedura de urmarire penala.

Caile de contestatie se refera la modalitatile prin care contribuabilii

pot ataca actele de impunere sau de sanctionare ale organelor de control.

3.3. Principiile impunerii

Obiectivele social-economice urmarite prin politica fiscala, dimensionarea, asezarea si perceperea impozitelor constituie elemente esentiale ale sistemului fiscal si se intemeiaza pe anumite cerinte ce dau rationalitate sistemului fiscal respectiv. Aceste cerinte sunt cunoscute sub denumirea de principii ale impunerii si au fost formulate initial, de Adam Smith, ca maxime sau principii fundamentale ale impunerii. Potrivit lui Adam Smith, la baza politicii fiscale a statului trebuie sa stea urmatoarele principii sau maxime:

principiul justetii impunerii (echitatii fiscale), potrivit caruia cetatenii fiecarui stat trebuie sa contribuie cu impozite la acoperirea cheltuielilor publice in functie de veniturile pe care le obtin sub protectia statului;

principiul certitudinii impunerii, vizeaza legalitatea impunerii si presupune ca marimea impozitelor datorate de fiecare persoana sa fie certa si nu arbitrara, iar termenele, modalitatile de percepere a impozitelor, sumele de plata trebuie sa fie clare si cunoscute de fiecare platitor;

principiul comoditatii perceperii impozitelor, potrivit caruia impozitele trebuie sa fie percepute la termenele si in modalitatile cele mai convenabile pentru contribuabili;

principiul randamentului impozitelor presupune incasarea impozitelor cu un minim de cheltuieli si totodata acestea sa fie cat mai putin apasatoare pentru platitori.

Maurice Allais, laureat al premiului Nobel pentru economie in 1988, apreciaza ca principiile generale ale fiscalitatii intr-o societate libera sunt urmatoarele:

individualitatea, potrivit careia fiscalitatea trebuie sa constituie un mijloc de asigurare deplina a dezvoltarii personalitatii fiecarui cetatean, conform propriilor sale aspiratii;

nediscriminarea, potrivit careia este necesara promovarea unor reguli precise, unitare, valabile pentru toti, astfel ca impozitele sa fie stabilite si percepute fara discriminari, indiferent de subiectii acestora;

impersonalitatea, potrivit careia sunt preferate impozitele analitice, asezate asupra fiecarui bun sau asupra fiecarei operatiuni in parte, fata de cele sintetice, care sunt asezate asupra unor aspecte de ansamblu ale activitatii contribuabililor (cifra de afaceri, capital, venit s.a.);

neutralitatea impozitelor, potrivit careia impozitele trebuie sa fie favorabile realizarii unei economii cat mai eficiente si sa nu franeze gestionarea optima a acesteia;

legitimitatea impozitelor se refera la adoptarea fiscalitatii in functie de natura veniturilor (legitime sau nelegitme);

lipsa arbitrariului presupune perceperea impozitelor asezate pe baza unor principii precise, simple si clare, care sa nu ocazioneze aparitia arbitrariului.

Maximele lui Adam Smith si principiile lui Maurice Allais le regasim cristalizate in stiinta finantelor publice ca:

principii de echitate fiscala;

principii de politica financiara;

principii de politica economica;

principii social-politice.

1. Principiile de echitate

fiscala presupun

impunerea diferentiata a veniturilor si a averii in functie de puterea

contributiva a subiectului impozitului.

Echitatea fiscala

reprezinta dreptate sociala in materie de impozite, iar respectarea ei

presupune indeplinirea simultana a urmatoarelor conditii:

stabilirea unui minim neimpozabil, adica legiferarea scutirii de impozit a unui venit minim si a unei averi care sa permita satisfacerea nevoilor de trai strict necesare (aceasta conditie este valabila numai in cazul impozitelor directe);

sarcina fiscala sa fie stabilita in functie de puterea contributiva a fiecarui contribuabil, adica in functie de marimea veniturilor si averilor impozabile, de situatia personala a subiectului impozitului (singur, casatorit, numarul persoanelor aflate in intretinerea sa etc.);

la o anumita putere contributiva, sarcina fiscala a unei categorii sociale sa fie stabilita in comparatie cu sarcina fiscala a altei categorii sociale, respectiv sarcina fiscala a unei persoane sa fie stabilita in comparatie cu sarcina altei persoane din aceeasi categorie sociala;

impunerea sa fie generala, adica sa cuprinda toti subiectii care realizeaza venituri dintr-o anumita sursa sau care poseda un anumit gen de avere, exceptie facand doar persoanele care se situeaza sub un anumit nivel (minimul neimpozabil).

Masura

respectarii acestor principii rezulta din felul in care se realizeaza impunerea

care, asa cum am precizat anterior, se poate efectua in cote fixe si cote

procentuale.

Dintre sistemele de

impunere utilizate in practica fiscala internationala, cel care permite respectarea, in mare masura, a cerintelor echitatii fiscale este sistemul bazat pe utilizarea

cotelor progresive compuse.

2. Principiile de politica

financiara cuprind

cerintele de ordin financiar ce trebuiesc indeplinite de orice impozit nou

introdus in practica. Astfel, acesta trebuie sa aiba un randament fiscal ridicat, sa fie stabil si elastic.

Pentru ca un impozit

nou introdus in practica sa aiba un randament fiscal ridicat se cer a fi indeplinite mai multe conditii, si anume:

impozitul sa aiba un caracter universal, adica sa fie platit de toate persoanele fizice si juridice care obtin venituri din aceeasi sursa sau detin acelasi gen de avere sau isi apropie, prin cumparare, aceeasi categorie de bunuri; universalitatea impozitului presupune, totodata, ca intreaga materie impozabila sa fie supusa impunerii;

sa nu existe posibilitati, legale sau nelegale, de sustragere de la impunere a unei parti din materia impozabila;

cheltuielile aferente asietei impozitului sa fie cat mai reduse.

Un impozit este considerat stabil atunci cand randamentul sau nu se modifica de-a lungul intregului ciclu economic. Altfel spus, randamentul unui impozit nu trebuie sa creasca pe masura sporirii volumului productiei si a veniturilor in perioadele favorabile ale ciclului economic si nici sa se micsoreze in perioadele nefavorabile ale acesteia.

Elasticitatea impozitului presupune ca acesta sa poata

fi adaptat permanent necesitatilor de venituri ale statului, respectiv daca se

inregistreaza o crestere a cheltuielilor bugetare acesta sa poata fi majorat si

invers. Din practica fiscala internationala rezulta ca, de cele mai multe ori,

elasticitatea impozitului actioneaza in sensul majorarii acestuia.

O problema de politica

financiara in materie de impozite o reprezinta tipul si numarul de impozite care sa fie utilizate pentru

procurarea veniturilor necesare statului. In timp s-au conturat doua conceptii,

prima sustinand ca un singur impozit reprezentativ este suficient (aceasta a

fost promovata de fiziocrati), iar a doua sustinand necesitatea instituirii

perceperii mai multor impozite. Conceptia promovarii unui sistem pluralist de

impozite este aplicata in practica fiscala a majoritatii tarilor lumii, insa

alegerea numarului si tipului de impozite utilizate difera de la o tara la alta

in functie de gradul de dezvoltare economica, de traditii, de rezistenta

anumitor categorii sociale la introducerea unor impozite noi si de alte

criterii luate in considerare de catre guvernele si organele legiuitoare aflate

in exercitiu.

3. Principiile de politica

economica vizeaza

utilizarea de catre stat a impozitelor nu numai pentru procurarea veniturilor

necesare acoperirii cheltuielilor publice, ci si pentru incurajarea sau

restrangerea activitatii din unele domenii, ramuri sau regiuni economice,

pentru reducerea sau cresterea consumului unei anumite marfi, pentru extinderea

exportului sau restrangerea importului anumitor bunuri, pentru limitarea

inflatiei.

Astfel, pentru

stimularea activitatii unor ramuri sau subramuri economice, se pot adopta

anumite masuri de ordin fiscal, cum sunt: reducerea sau scutirea de plata

impozitelor indirecte a marfurilor autohtone, stabilirea unor taxe vamale

ridicate la import, reducerea impozitelor directe stabilite in sarcina

intreprinzatorilor care isi plaseaza capitalurile in ramura sau subramura

respectiva, admiterea amortizarii accelerate a capitalului fix din aceste

domenii etc.

Consumul anumitor

bunuri sau servicii poate fi stimulat prin diminuarea sau eliminarea

impozitelor indirecte care le greveaza sau poate fi restrans prin majorarea

cotelor utilizate pentru calculul impozitelor indirecte aferente.

Extinderea relatiilor

comerciale cu strainatatea poate fi stimulat si prin promovarea unor masuri

fiscale cum sunt:

acordarea unor prime pentru export;

restituirea integrala sau partiala a impozitelor indirecte aferente marfurilor exportate;

reducerea taxelor vamale la importul anumitor marfuri si servicii utilizate pentru fabricarea de produse destinate exportului;

scutirea de taxe vamale a importului unor marfuri sau pentru marfurile provenite din anumite tari.

Restrangerea comertului exterior se poate realiza fie prin utilizarea unor taxe vamale la import cu caracter protectionist, fie prin limitarea accesului in tara a unor marfuri prin intermediul unor contingente cantitative. De asemenea, contingentele cantitative se pot stabili si in cazul exportului unor materii prime, incurajandu-se exportul de produse finite.

4. Principiile social-politice ale impunerii se refera la faptul ca, prin politica fiscala promovata, statele urmaresc si indeplinirea unor obiective de natura social-politica. Prin realizarea acestor obiective, guvernele urmaresc sa-si mentina increderea populatiei in politica pe care o promoveaza, precum si influenta asupra unor categorii sociale. In acest scop sunt promovate:

anumite facilitati fiscale in favoarea contribuabililor cu venituri reduse sau care au in intretinere mai multe persoane fara venituri proprii (copii, batrani);

impozite speciale in sarcina persoanelor casatorite care nu au copii si celibatarilor, pentru a stimula natalitatea;

impozitele indirecte care prin marimea lor limiteaza influentele negative asupra sanatatii oamenilor, a consumului de tutun si bauturi alcoolice etc.

3.4. Asezarea impozitelor

Asezarea impozitelor consta in a determina si evalua materia impozabila, in vederea stabilirii bazei de impozitare asupra careia se va aplica cota impozitului. Pentru asezarea impozitelor este necesara derularea succesiva a urmatoarelor operatiuni:

stabilirea marimii obiectului impozabil;

determinarea cuantumului impozitului;

perceperea (incasarea) impozitului.

1. Stabilirea

marimii obiectului impozabil are ca scop principal constatarea si evaluarea

materiei impozabile.

Pentru ca veniturile

sau averea sa poata fi supuse impunerii este necesara constatarea existentei

acestora de catre organele fiscale si apoi evaluarea lor.

Evaluarea materiei

impozabile, care vizeaza determinarea marimii acesteia, se poate realiza

apeland fie la metoda evaluarii indirecte (bazata pe prezumtie), fie la metoda

evaluarii directe (bazata pe probe), asa cum este prezentat in figura 4.6.

Evaluarea pe baza semnelor

exterioare ale obiectului impozabil se utilizeaza, in special, in cazul impozitelor

reale si consta in stabilirea cu aproximatie a valorii obiectului impozabil de

natura terenurilor, cladirilor, activitatilor industriale etc., fara sa se ia

in consideratie situatia persoanei care detine obiectul respectiv.

De exemplu, in cazul

impozitului funciar, erau folosite pentru stabilirea marimii obiectului

impozabil criterii cum sunt:

suprafata de teren, cu sau fara luarea in considerare a destinatiei acestuia;

pretul pamantului;

cantitatea de samanta folosita;

numarul animalelor din gospodarie;

arenda s.a.

In cazul impozitului pe cladiri erau utilizate criterii cum sunt:

numarul si destinatia camerelor;

numarul de ferestre si usi;

aspectul exterior;

numarul cosurilor de fum;

chiria prezumata s.a.

Aceasta evaluare prezinta avantajul ca este simpla si putin costisitoare, dar conduce la o impunere aproximativa, ceea ce se rasfrange negativ asupra echitatii

fiscale.

Figura 5 - Metode de evaluare a materiei impozabile

Evaluarea forfetara presupune

atribuirea unei valori obiectului impozabil de catre organele fiscale, cu

acordul subiectului impozabil, fara a se avea pretentia de exactitate.

Evaluarea administrativa se realizeaza pe baza datelor pe care organele

fiscale le au la dispozitie. Valoarea materiei impozabile stabilita de catre

fisc este comunicata subiectului impozitului, iar daca acesta nu este de acord

cu evaluarea facuta, are dreptul sa o conteste prezentand argumentele necesare.

Evaluarea pe baza declaratiei unei terte persoane se efectueaza atunci cand

marimea obiectului impozabil este cunoscuta de o alta persoana decat subiectul

impozitului, iar aceasta persoana este obligata prin lege sa depuna la organele

fiscale o declaratie in acest scop.

Desi aplicabilitatea

sa este limitata, ea prezinta avantajul eliminarii, intr-o anumita masura, a

posibilitatii sustragerii de la impunere a unei parti din materia impozabila,

deoarece terta persoana care declara venitul impozabil nu este interesata sa-l

subevalueze.

Evaluarea pe baza declaratiei contribuabilului (platitorului) se realizeaza

cu participarea directa a subiectului impozitului, care este obligat sa tina

evidenta veniturilor si cheltuielilor ocazionate de activitatea pe care o

desfasoara, sa intocmeasca un bilant fiscal si sa prezinte, organelor fiscale, o

declaratie specifica, din care sa rezulte veniturile sau averea aflate sub

incidenta fiscalitatii.

Pe baza declaratiei

primite, organele fiscale determina marimea materiei impozabile, uzand de

prezumtia sinceritatii contribuabililor.

Desi are cea mai larga

aplicabilitate, aceasta modalitate de realizare a evaluarii marimii materiei

impozabile prezinta dezavantajul ca face posibila sustragerea de la impunere a

unei parti din materia impozabila datorita intocmirii unor declaratii

nesincere.

2. Determinarea cuantumului impozitului presupune stabilirea:

persoanei care efectueaza calculul (contribuabilul de drept sau organul fiscal);

cota de impunere;

reducerile si majorarile acordate;

procedeul de calcul.

Pentru

a determina cuantumul prelevarii fiscale este necesara optiunea intre

recurgerea la cote cu tarife specifice (fixe) sau la cote procentuale. Cu

cateva exceptii, cotele de impunere, actuale, sunt sub forma procentuala si

reprezinta o forma de manifestare a personalizarii impozitului.

Fiecarui impozit ii

sunt specifice nivelul si numarul cotelor de impunere. In practica fiscala se

poate utiliza fie o cota de impunere generala, fie o cota standard si un anumit

numar de cote inferioare sau superioare acesteia, fie o cota aditionala fata de

cota standard, in functie de anumite obiective ale politicii fiscale.

De asemenea, este

necesara precizarea procedeului de calcul, alegandu-se intre procedeul

impunerii proportionale, a progresivitatii simple sau a progresivitatii

compuse.

Conform procedeului de

calcul ales, in urma aplicarii cotei asupra bazei de impozitare se obtine

cuantumul prelevarii fiscale. In cazul anumitor impozite directe se pot opera

fie reduceri, fie majorari. Dupa aplicarea acestor reduceri sau majorari

legale, se determina cuantumul final al prelevarii fiscale datorate.

3.

Perceperea impozitelor reprezinta ultima operatiune din cadrul asezarii

impozitelor.

Dupa determinarea

marimii impozitului, organele fiscale trebuie sa aduca la cunostinta

contribuabililor atat cuantumul impozitului datorat statului, cat si termenele

de plata a acestuia si ulterior se trece la incasarea lui.

In timp, s-au utilizat

mai multe metode de percepere a

impozitelor, cum sunt:

strangerea acestora de catre unul din contribuabilii fiecarei localitati;

incasarea impozitelor prin intermediul unor concesiuni;

perceperea impozitelor printr-un aparat specializat al statului cunoscut sub denumirea de fisc sau de aparat fiscal.

In prezent, s-a generalizat metoda incasarii impozitelor printr-un aparat fiscal propriu, folosindu-se urmatoarele modalitati:

direct de catre organele fiscale de la platitori;

prin stopajul la sursa;

prin aplicarea de timbre fiscale.

a) Incasarea impozitelor de catre organele fiscale direct de la platitori se realizeaza prin:

prezentarea contribuabilului la sediul organelor fiscale si achitarea impozitului datorat din proprie initiativa (aceste impozite se numesc portabile);

deplasarea incasatorilor la domiciliul platitorilor si incasarea impozitelor datorate (aceste impozite se numesc cherabile).

b) Stopajul la sursa consta in retinerea si varsarea impozitului datorat statului de catre o terta persoana.

c) Perceperea

prin aplicarea de timbre fiscale se practica in cazul taxelor datorate statului

pentru actiunile in justitie si, de asemenea, pentru taxele privind actele,

certificatele si diferitele documente elaborate de notariatele si de organele

administratiei de stat.

c) Perceperea

prin aplicarea de timbre fiscale se practica in cazul taxelor datorate statului

pentru actiunile in justitie si, de asemenea, pentru taxele privind actele,

certificatele si diferitele documente elaborate de notariatele si de organele

administratiei de stat.

Figura 6 - Metode de percepere a impozitelor

4.Clasificarea impozitelor

In practica fiscala internationala intalnim o diversitate de impozite, care se deosebesc ca forma si continut. De aceea, pentru a identifica usor efectele diferitelor categorii de impozite in plan economic, financiar, social si politic este necesara gruparea acestora pe baza urmatoarelor criterii:

trasaturile de fond si de forma ale impozitelor;

obiectul asupra carora se aseaza;

scopul urmarit de stat prin instituirea lor;

frecventa perceperii lor;

institutia care le administreaza.

A. In functie de trasaturile de fond si de forma, impozitele se grupeaza in:

impozite directe;

impozite indirecte

1. Impozitele

directe se

stabilesc nominal in sarcina unor persoane fizice sau/si juridice, in functie

de veniturile sau averea acestora, pe baza cotelor legale de impunere si se

percep direct de la subiectul impozitului la anumite termene precis stabilite.

De regula, in cazul acestor impozite, subiectul si suportatorul impozitului

sunt una si aceeasi persoana.

Pe baza criteriilor

care stau la baza asezarii impozitelor directe, acestea se grupeaza in:

a) impozite reale (obiective, pe produs), care:

se stabilesc in legatura cu detinerea unor obiecte materiale (cum sunt pamantul, cladirile, magazinele etc.), facandu-se abstractie de situatia personala a subiectului impozitului;

au cunoscut o larga aplicabilitate in perioada capitalismului premonopolist, dar ele se practica si in prezent in cazul cladirilor, terenurilor ocupate de cladiri, exploatarilor agricole;

in aceasta categorie se includ:

impozitul funciar;

impozitul pe cladiri;

impozitul pe activitati industriale, comerciale si profesii libere;

impozitul pe capitalul mobiliar sau banesc.

b) impozite personale (subiective), care:

se aseaza asupra veniturilor sau averii avandu-se in vedere si situatia personala a subiectului impozitului;

in aceasta categorie se includ:

impozitele pe veniturile persoanelor fizice;

impozitele pe veniturile societatilor de capital;

impozitele pe averea propriu-zisa;

impozitele pe circulatia averii;

impozitele pe sporul de avere.

2. Impozitele

indirecte se

percep cu ocazia vanzarii unor bunuri si al prestarii unor servicii, fiind

varsate la bugetul public de catre producatori, comercianti sau prestatori de

servicii si suportate de catre consumatorii bunurilor si serviciilor

impozabile.

In cazul acestor

impozite, prin lege, se atribuie calitatea de subiect al impozitului altei

persoane fizice sau juridice decat suportatorului acestora.

In functie de forma

lor de manifestare, impozitele indirecte se grupeaza in:

taxe de consumatie;

venituri care provin de la monopolurile fiscale;

taxe vamale;

taxe de timbru si de inregistrare.

B. Avandu-se in vedere obiectul asupra carora se aseaza, impozitele se clasifica in:

impozite pe venit;

impozite pe avere;

impozite pe consum (sau pe cheltuieli).

C. In functie de scopul urmarit de stat prin introducerea lor, impozitele se grupeaza in:

1. Impozite

financiare, instituite de stat in scopul realizarii de venituri necesare acoperirii

cheltuielilor statului (cum sunt, de exemplu, impozitele pe venit, taxele de

consumatie etc.).

2. Impozite de ordine, introduse de stat in scopul

limitarii unei activitati anume sau in vederea realizarii unor obiective

nefiscale cum sunt, de exemplu, introducerea unor accize ridicate asupra

consumului de alcool si tutun sau utilizarea unor taxe vamale antidumping in

scopul limitarii importului anumitor marfuri ce au pret de dumping.

D. Dupa frecventa cu care se realizeaza (respectiv, se percep la buget),

distingem:

1. Impozite permanente (ordinare), care

se percep cu regularitate (de regula, anual), fiind inscrise in cadrul fiecarui

buget public.

2. Impozite incidentale (extraordinare), care se

instituie in situatii exceptionale (cum ar fi, de pilda, in situatii de criza

si razboi) si se percep o singura data, motiv pentru care ele nu sunt inscrise

in bugetul public.

E. Dupa institutia care le administreaza, impozitele se grupeaza in

functie de tipul statelor in care se instituie si percep, astfel:

- in statele de tip federal distingem:

impozite federale;

impozite ale statelor, landurilor, cantoanelor, regiunilor sau provinciilor membre ale federatiilor;

impozite locale, ale departamentelor, provinciilor sau judetelor, ale municipiilor, oraselor si comunelor.

- in statele de tip unitar distingem:

impozite ale administratiei centrale de stat;

impozite locale, ale organelor administrativ-teritoriale.

4.1.1. Caracterizare generala

In

decursul timpului, impozitele directe au evoluat o data cu dezvoltarea economiei,

ele stabilindu-se pe diferite obiecte materiale, genuri de activitati, pe

venituri sau pe averi.

Fiind individualizate,

impozitele directe constituie cea mai veche forma de impunere. Desi s-au

practicat si in oranduirile precapitaliste, o diversificare si extindere mai

mari au cunoscut abia in capitalism.

In primele decenii ale

secolului al XX-lea, impozitele asezate pe obiecte, materiale si genuri de

activitati (adica impozitele de tip real) au fost inlocuite treptat cu

impozitele stabilite pe diferite venituri (salarii, profit, renta) sau pe avere

(mobiliara sau imobiliara), adica cu impozite de tip personal.

Incepand cu ultimele

decenii ale secolului al XIX-lea, datorita cresterii continue a cheltuielilor

publice, sporul de venituri realizat de stat prin introducerea impozitelor

personale nu a fost suficient pentru acoperirea acestora, astfel incat s-a

recurs si la impunerea indirecta.

Deoarece impozitele

directe sunt nominative, reglementate in functie de marirea venitului sau a

averii si au termene de plata stabilite si cunoscute in anticipatie, ele sunt

preferabile fata de impozitele indirecte.

Impozitele directe

prezinta urmatoarele avantaje:

constituie venituri sigure pentru stat, cunoscute din timp si pe care se poate baza la anumite intervale de timp;

indeplinesc obiective de justitiei fiscala, deoarece sunt exonerate veniturile necesare minimului de existenta;

se calculeaza si se percep relativ usor.

Impozitele directe prezinta si urmatoarele dezavantaje:

nu sunt agreabile platitorilor;

se apreciaza ca nu sunt productive, deoarece conducerile statelor nu ar avea interes sa devina nepopulare, prin cresterea acestor impozite;

pot genera abuzuri in ce priveste asezarea si incasarea impozitelor.

Impozitele directe pot fi reale si personale.

4.1.2. Impozitele reale

Impozitele

reale au fost larg utilizate in perioada capitalismului ascendent.

In primele stadii de dezvoltare a capitalismului, cand

pamantul reprezenta principalul mijloc de productie, in anumite tari europene a

fost introdus impozitul funciar (pe pamant). Marimea acestui impozit se

stabilea pe baza unor criterii ca, de exemplu:

numarul plugurilor utilizate in vederea lucrarii pamantului;

suprafata terenurilor cultivate;

calitatea terenurilor cultivate;

marimea arenzii;

pretul pamantului etc.

Utilizarea

acestor criterii, in stabilirea impozitului funciar, nu permitea stabilirea

reala si corecta a capacitatii de plata a proprietarului funciar, deoarece se

aveau in vedere numai unii dintre factorii care influentau nivelul productiei

agricole. De aceea, un pas important in stabilirea mai aproape de realitate a

impozitului funciar l-a reprezentat introducerea

cadastrului.

Cadastrul reprezinta

atat actiunea de descriere a bunurilor funciare din fiecare localitate, cu precizarea

veniturilor pe care le produc, cat si registrele in care figureaza inscrisi

contribuabilii cu bunurile lor, pe baza carora se stabileau impozitele directe.

Cadastrul este, de fapt, starea civila a terenurilor si a fost folosit nu numai

pentru impozitul funciar, ci si pentru alte impozite

denumite cadastrale.

In afara de pamant, impozitul real s-a calculat si pentru

cladiri in functie de destinatia lor (locuinte,

magazine, birouri etc.).

Stabilirea impozitului

pe cladiriavea la baza, de asemenea, anumite criterii, cum sunt:

numarul si destinatia camerelor;

suprafata construita;

numarul usilor, ferestrelor si al cosurilor;

suprafata curtii;

marimea chiriei etc.

Utilizarea

acestor criterii nu asigura o imagine clara asupra marimii obiectului impozabil,

iar impunerea devenea inechitabila.

Datorita dezvoltarii

manufacturilor, a fabricilor, a comertului si a altor activitati libere,

numarul mestesugarilor , fabricantilor, comerciantilor si

liber-profesionistilor a crescut. Pentru impunerea acestora, a fost instituit impozitul

pe activitatile industriale, comerciale si profesiile libere, care avea

la baza stabilirii lui, de asemenea, anumite criterii de ordin exterior, ca de

exemplu:

marimea localitatii in care se desfasurau aceste activitati;

natura intreprinderii (atelier, fabrica, comert cu ridicata, comert cu amanuntul etc.);

marimea capitalului;

numarul lucratorilor;

capacitatea de productie;

forta motrice folosita etc.

Nici

acest impozit nu era asezat in functie de capacitatea contributiva a

platitorului si nu asigura echitate fiscala.

Dezvoltarea industriei

si comertului a generat extinderea relatiilor de credit, a activitatii bancare

si a comertului cu hartii de valoare. In aceste conditii a aparut o categorie

de persoane care s-a ocupat cu plasarea propriilor capitaluri banesti in

operatii speculative, iar pentru impunerea acestora s-a introdus impozitul

pe capitaluri banesti. Acest impozit se stabilea fie pe baza sumei

dobanzilor pe care debitorul le platea pentru capitalul luat cu imprumut, fie

in functie de volumul dobanzilor pe care creditorul le incasa pentru capitalul

acordat cu imprumut.

Si acest impozit a avut un randament fiscal scazut, deoarece

atat debitorul cat si creditorul nu erau interesati sa informeze corect

organele fiscale despre relatiile de credit existente intre ei, pentru a se

sustrage de la obligatiile de plata.

Unele impozite de tip

real se practica si in prezent intr-o serie se tari in curs de dezvoltare (in

special exploatatiile agricole sunt supuse unor impozite de tip real).

4.1.3. Impozitele personale

In

a doua jumatate a secolului al XIX-lea si in primele decenii ale secolului al

XX-lea, in diverse tari s-a trecut de la impozitul de tip real la cel de tip

personal.

Spre deosebire de cele

reale, impozitele personale privesc in mod direct persoana contribuabilului.

Inlocuirea impunerii

reale cu impunerea personala se datoreaza mai multor cauze, astfel:

in primul rand, muncitorii din perioada capitalismului ascendent fiind lipsiti de proprietati funciare, cladiri sau capitaluri mobiliare nu puteau fi supusi la plata impozitelor reale; in schimb ei suportau greul impozitelor indirecte;

in al doilea rand, trecerea la impozitele personale a devenit o necesitate, deoarece impozitele indirecte erau tot mai greu de suportat de cei cu venituri mici.

Drept

urmare, s-a recurs la o anumita diferentiere a sarcinii fiscale, in functie de

marimea veniturilor sau a averii si de situatia personala a fiecarui platitor,

ceea ce a marcat, de fapt, trecerea la sistemul impozitelor personale.

Impozitele personale

se intalnesc sub forma:

impozitelor pe venit;

impozitelor pe avere.

4.1.4. Impozitul pe venit

Forma

de baza a impozitelor personale, impozitele

pe venit, au fost introduse in perioada cand s-a inregistrat o diferentiere

suficienta a veniturilor realizate de diferite categorii sociale. Practic,

introducerea acestor impozite a fost posibila cand muncitorii si functionarii

realizau venituri sub forma salariilor, cand industriasii, comerciantii si

bancherii realizau venituri sub forma profitului, iar proprietarii funciari sub

forma rentei.

In calitate de

subiecte ale impozitului pe venit apar atat persoanele fizice, cat si cele

juridice care realizeaza venituri din diferite surse.

4.1.4.1. Impozitul pe veniturile persoanelor fizice

La

plata acestui impozit sunt supuse persoanele fizice care au domiciliul sau

rezidenta intr-un anumit stat, precum si persoanele nerezidente care realizeaza

venituri din surse aflate pe teritoriul acelui stat, cu unele exceptii prevazute

de lege.

De la plata

impozitului pe venit sunt scutiti, frecvent, suveranii si

familiile regale, diplomatii straini acreditati in tara respectiva (cu conditia

reciprocitatii), uneori militarii, institutiile publice si persoanele fizice

care realizeaza venituri sub nivelul minimului neimpozabil.

Obiectul impozabil il reprezinta veniturile obtinute din industrie, agricultura, comert, banci, asigurari, profesii libere etc. de catre proprietari, intreprinzatori, mici mestesugari, muncitori, functionari, liber-profesionisti.

Venitul impozabil reprezinta suma care ramane dupa ce se efectueaza anumite scazaminte din venitul brut, cum sunt:

cheltuielile de productie;

sumele prelevate la fondul de amortizare si la cel de rezerva;

primele de asigurare platite;

dobanzile platite pentru creditele primite;

cotizatiile la asigurarile de boala, de accidente si somaj, precum si la casele de pensii;

pierderile provocate de calamitati naturale etc.

De

regula, impozitul pe venit este o

impunere individuala, fiind asezat pe fiecare persoana care a realizat

venituri. Exista si situatii cand veniturile se obtin in comun de mai multe

persoane si nu pot fi individualizate (cum ar fi de pilda impozitul agricol).

In aceste situatii,

impozitul de plata se stabileste fie cu luarea in considerare a unor factori

sociali (starea civila a platitorului de impozit, varsta, numarul persoanelor

aflate in intretinerea sa etc.) fie fara sa se tina cont de acestia.

In practica fiscala se

intalnesc doua sisteme de asezare a impozitelor pe veniturile persoanelor fizice, si

anume:

sistemul impunerii separate care presupune fie o impunere diferentiata pentru fiecare categorie de venit in functie de natura acestuia, fie instituirea mai multor impozite, care vizeaza fiecare in parte venitul obtinut dintr-o anumita sursa;

sistemul impunerii globale care presupune cumularea tuturor veniturilor realizate de o persoana fizica, indiferent de sursa de provenienta si supunerea venitului cumulat unui singur impozit.

Impunerea

globala a veniturilor realizate de persoanele fizice este cea mai des

intalnita, ea utilizandu-se in tari ca: SUA, Germania, Franta, Italia, Belgia,

Marea Britanie, Ungaria, Romania s.a.

Pentru stabilirea

impozitului pe veniturile persoanelor fizice se utilizeaza cote proportionale sau

progresive. Cea mai frecvent utilizata este impunerea in cote

progresive pe transe de venit. Astfel, in SUA se utilizeaza doua cote de impozit, respectiv 15% pentru cei

care realizeaza venituri intre 2.001-30.000 dolari si 28% pentru cei cu

venituri mai mari de 30.000 dolari. In Franta,

cotele de impozit variaza intre 0% (aceasta cota se aplica contribuabililor

singuri, cu un venit impozabil; anual de pana la 18.140 FF) si 56,8% pentru

venituri ce depasesc 246.770 FF (in cazul contribuabililor singuri) si 493.540

FF pentru contribuabilii ce detin doua parti (exemplu sot si sotie), deci

dublul venitului realizat de o singura persoana.

In Germania, se practica impunerea pe baza

unor cote progresive pe transe de venituri, al caror nivel variaza intre 0%

(pentru veniturile de pana la 11.000 DM) si 53% (pentru un venit de peste

250.000 DM).

In Japonia nivelul progresivitatii ajunge

pana la 50%, iar in Australia pana

la 60%.

De regula, impozitul pe veniturile persoanelor fizice

se stabileste anual, pe baza declaratiei de impunere intocmite de subiectul

impozitului. Dupa stabilirea impozitului datorat statului, acesta se

inregistreaza in debitul contribuabilului in registrul de rol. De regula,

incasarea impozitului stabilit asupra veniturilor din salarii, dobanzi, rente

s.a. se realizeaza prin stopaj la sursa,iar

impozitul asupra celorlalte venituri se incaseaza direct de la contribuabili.

In Romania, veniturile persoanelor fizice

se impoziteaza global pe baza Ordonantei Guvernului nr. 73/1999.

Se supun impozitului

pe venit urmatoarele categorii de venituri:

veniturile din salarii;

veniturile din activitati independente;

veniturile din cedarea folosintei bunurilor;

veniturile din dividende si dobanzi;

alte venituri.

Nu sunt impozabile si nu se impoziteaza urmatoarele:

ajutoarele, indemnizatiile si alte forme de sprijin cu destinatie speciala, acordate din bugetul de stat, bugetul asigurarilor sociale de stat, bugetelor fondurilor speciale, bugetele locale si din alte fonduri publice, precum si cele de aceeasi natura primite de la terte persoane, cu exceptia indemnizatiilor pentru incapacitate temporara de munca, de maternitate si pentru concediul platit pentru ingrijirea copilului in varsta de pana la 2 ani, care sunt venituri de natura salariala;

sumele incasate din asigurari de bunuri, de accidente, de risc profesional si din altele similare, primite drept compensatie pentru paguba suportata;

sumele primite drept despagubiri pentru pagubele suportate ca urmare a calamitatilor naturale, precum si pentru cazurile de invaliditate sau de deces, produse ca urmare a unor actiuni militare, conform legii;

sumele fixe de ingrijire pentru pensionarii care au fost incadrati in gradul I de invaliditate, precum si pensiile de orice fel;

contravaloarea cupoanelor ce reprezinta bonuri de valoare care se acorda cu titlu gratuit persoanelor fizice conform dispozitiilor legale in materie;

contravaloarea echipamentelor tehnice, echipamentului individual de protectie si de lucru, alimentatiei de protectie, medicamentelor si materiilor igienico-sanitare, ce se acorda potrivit legislatiei in vigoare;

sumele sau bunurile primite sub forma de sponsorizari sau mecenat;

alocatia individuala de hrana acordata sub forma tichetelor de masa, suportata integrata de angajator si hrana acordata potrivit dispozitiilor legale;

veniturile obtinute ca urmare a transferului dreptului de proprietate asupra bunurilor imobile si mobile corporale din patrimoniul personal, exclusiv cele obtinute din transferul dreptului de proprietate asupra valorilor mobiliare si partilor sociale;

sumele primite pentru acoperirea cheltuielilor de natura celor de transport, cazare, indemnizatiei sau diurnelor acordate pe perioada delegarii si detasarii in alta localitate (in tara si in strainatate), precum si cazul deplasarii (in cadrul localitatii), in interesul serviciului, inclusiv sumele primite pentru acoperirea cheltuielilor de mutare in interesul serviciului;

drepturile in bani si in natura primite de militarii in termen, militarii cu termen redus, studentii si elevii militari ai institutiilor de invatamant militare si civile;

bursele primite de persoanele care urmeaza orice forma de scolarizare sau perfectionare profesionala in cadru institutionalizat;

sumele sau bunurile primite cu titlu de mostenire sau donatie;

veniturile din agricultura si silvicultura.

Impozitul anual se calculeaza prin aplicarea asupra venitului anual global impozabil a unui barem anual de impunere, care se actualizeaza semestrial prin hotararea Guvernului, in functie de indicele de inflatie realizat pe 6 luni, comunicat de Comisia Nationala pentru Statistica.

4.1.4.2. Impozitul pe profitul persoanelor juridice

Impunerea

profitului realizat de persoanele juridice este determinata de organizarea

acestora ca societati de persoane sau ca societati de capital.

In cazul societatilor de persoane, impunerea veniturilor acestora se face

frecvent ca in cazul impunerii veniturilor persoanelor fizice, deoarece este

greu de realizat o demarcatie precisa intre averea fiecareia din persoanele

asociate si patrimoniul societatii respective.

In cazul societatilor de capital se poate efectua o demarcatie precisa intre

averea personala a actionarilor si patrimoniul societatii, iar actionarii

raspund pentru actele si faptele societatii numai in limitele partii de capital

pe care o detin.

Deoarece profitul

obtinut de o societate de capital se repartizeaza atat actionarilor (sub forma

de dividende) cat si la dispozitia societatii (pentru constituirea unor

fonduri), putem vorbi de:

profitul societatii inainte de repartizare;

profitul repartizat actionarilor sub forma de dividende;

profitul ramas la dispozitia societatii.

Aceasta repartizare a profitului permite luarea in considerare a mai multor modalitati de impunere a veniturilor realizate de societatile de capital, si anume:

o prima modalitate consta in impunerea initiala a profitului total obtinut si apoi, separat, profitul repartizat actionarilor sub forma de dividende (acest sistem, considerat clasic, se practica in: SUA, Olanda, Belgia, Luxemburg, Elvetia, Suedia);

o a doua modalitate consta in aceea ca se impun numai dividendele, in timp ce partea de profit lasata la dispozitia societatii de capital este scutita de impozit;

a treia modalitate presupune numai impunerea partii din profit care ramane la dispozitia societatii de capital, dividendele repartizate actionarilor nefiind impozitate;

a patra modalitate presupune impunerea separata mai intai a dividendelor repartizate actionarilor si apoi a partii din profit ramase la dispozitia societatii de capital.

Pentru stabilirea venitului impozabil din venitul brut se scad:

cheltuielile de productie;

dobanzile platite;

prelevarile la fondul de rezerva si la alte fonduri speciale permise de lege etc.

In ceea ce priveste impozitarea propriu-zisa a profitului net obtinut de societatile de capital, practica fiscala internationala permite evidentierea urmatoarelor situatii:

diferentierea cotelor de impunere in functie de proprietarul capitalului social (intreprinderi de stat de interes national sau local, societati private, societati cu capital strain);

diferentierea cotelor de impunere in functie d enatura activitatilor din care se obtine profitul (aceasta situatie se intalneste in Franta, Germania, Ucraina, Bulgaria si Romania);

stabilirea nivelului cotelor de impunere in functie de cifra de afaceri a societatilor comerciale (in Marea Britanie);

utilizarea unor cote de impozit diferite, dupa cum impozitul este un venit al bugetului de stat (federal) sau al bugetelor locale (aceasta situatie se intalneste in Rusia, Norvegia, Portugalia, Finlanda etc.);

utilizarea unei singure cote de impunere (de exemplu in Polonia si Ungaria - 40%, Australia si Belgia - 39%, Danemarca - 38%, Italia - 36%, Spania si Olanda - 35%, etc.).

In Romania, dupa decembrie 1989, sistemul

de impozitare a persoanelor juridice care realizeaza profit a cunoscut o

evolutie continua, in stransa legatura cu schimbarile intervenite in derularea

reformei economice si sociale.

In categoria

platitorilor impozitului de profit, potrivit legislatiei in vigoare, se include

urmatoarele persoane juridice si fizice (contribuabili):